Перед нами раскрывается уникальная возможность заглянуть в мир доходов с учетом налоговых вычетов. Этот аспект финансовой сферы играет ключевую роль в жизни каждого человека, ведь он непосредственно связан с нашим портфелем.

Как растолковать суть доходов с учетом налоговых вычетов без попадания в рутину и громоздкие определения? В ответ на этот вопрос мы направляем свой взгляд на занимательный исследовательский проект, который воплощен в этой статье. Ведь процесс осознания тонкостей налогообложения может быть столь же увлекательным, как новая головоломка.

Сочетание двух потенциально сложных и одновременно интригующих понятий - "доход" и "налоговые вычеты" - позволяет нам погрузиться в бездонную пропасть размышлений. В этой статье мы будем призмой, через которую взглянем на эту важную тему, обобщая опыт и наставления, которые помогут нам осознать глубину и значение дохода с учетом налогового вычета.

Разбор механизма взаимодействия доходов и налоговых вычетов: принципы и практика

Порой, погружение в реальный мир финансов может показаться сложным и запутанным. Однако, разобравшись в основных принципах работы с доходами и налоговыми вычетами, можно получить дополнительные финансовые преимущества и сэкономить немало средств. Давайте рассмотрим, как это работает и какие возможности предлагает система налоговых вычетов.

Доходы – это денежные средства, поступающие в распоряжение физических лиц в результате осуществления различных видов деятельности. Можно выделить несколько категорий доходов, включая заработную плату, дивиденды, проценты по вкладам, арендные платежи, но это лишь некоторые из них. Каждый тип дохода может иметь свои особенности и специфическое обложение налогами.

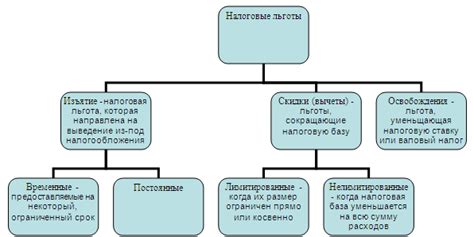

Налоговые вычеты представляют собой возможность уменьшить сумму налоговых обязательств, которые должен заплатить налогоплательщик. Они работают на основе определенных правил и учитывают различные факторы, такие как возраст, семейное положение, наличие детей и другие. Налоговые вычеты предоставляются с целью стимулирования определенных сфер деятельности или жизненных ситуаций, их размер может быть фиксированным или зависеть от определенной формулы.

При осуществлении подсчета налогов и налоговых вычетов, необходимо учитывать все действующие законы и нормативные акты, которые регулируют этот процесс. В зависимости от вашей ситуации и категории налогоплательщика, вы можете иметь право получить определенные налоговые льготы или вычеты. Важно иметь хорошее представление о своих доходах и правилах налогообложения, чтобы эффективно использовать вычеты и минимизировать налоговые расходы.

Итак, понимание взаимосвязи между доходами и налоговыми вычетами является ключевым моментом в области финансов. Углубившись в детали законодательства и правил налогообложения, каждый налогоплательщик может получить ряд льгот и сократить свои финансовые обязательства перед государством.

Понятие дохода по законодательству

Доход – это совокупность поступлений в денежной или натуральной форме, получаемых физическим или юридическим лицом в определенном периоде времени. Он может быть получен от различных источников, таких как заработная плата, сдаваемая в аренду собственность, инвестиции, дивиденды, авторские вознаграждения и т. д. Налоговое законодательство определяет, какие доходы подлежат обложению налогами, а также содержит положения о налоговых вычетах, позволяющих уменьшить налоговую обязанность.

Важно отметить, что понятие дохода уточняется и конкретизируется в зависимости от предмета и целей налогообложения. Например, при рассмотрении дохода физического лица в связи с трудовой деятельностью учитываются зарплата, премии, компенсации, пособия и другие выплаты, связанные с работой. В случае доходов юридических лиц учитываются прибыль, доход от продажи товаров и услуг, а также другие формы доходности компании.

Какие виды доходов подлежат налогообложению?

Для правильного понимания налогооблагаемых доходов следует узнать, какие виды доходов подпадают под обязательное налогообложение.

| Виды доходов | Описание |

|---|---|

| Заработная плата | Оплата труда, получаемая работником от работодателя в обмен на оказанные услуги. |

| Арендная плата | Доход, получаемый от сдачи в аренду недвижимости, земли или другого имущества. |

| Проценты | Доход, полученный от инвестиций или кредитования, обычно начисляемый в виде процентов от суммы. |

| Дивиденды | Доход, получаемый акционером от доли в прибыли предприятия в виде выплаты части акционерного капитала. |

| Призы и выигрыши | Доход, полученный от участия в розыгрышах, лотереях, конкурсах или азартных играх. |

| Авторские гонорары | Доход от авторских произведений, таких как книги, музыка, изображения и другие интеллектуальные творения. |

Это лишь некоторые из типов доходов, которые могут быть облагаемыми налогом. Важно знать, что каждая страна имеет свою систему налогообложения, и в некоторых случаях, некоторые виды доходов могут быть освобождены от налогообложения или иметь льготы.

Налоговые льготы: виды и возможности их использования

В данном разделе рассмотрим разнообразные налоговые льготы, предоставляемые государством, а также возможности их применения для снижения налоговых платежей.

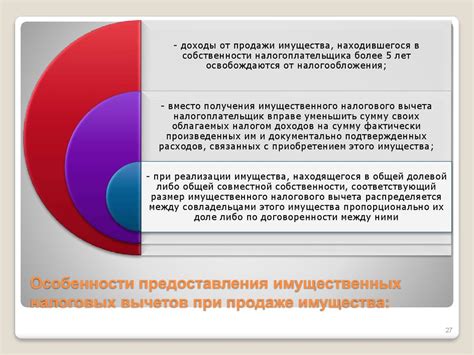

При обсуждении налоговых вычетов, необходимо иметь представление о различных видах налоговых льгот. Они могут быть связаны с определенными категориями граждан, такими как родители, ветераны, инвалиды и т.д. Также существуют налоговые льготы, применимые к определенным видам доходов, таким как доходы от продажи недвижимости, инвестиций и других активов.

Как правило, для того чтобы воспользоваться налоговыми льготами, необходимо выполнить определенные условия и предоставить соответствующую документацию. Например, для получения налоговых льгот для родителей необходимо предоставить свидетельства о рождении детей или иные документы, подтверждающие их наличие.

Размер налогового вычета может различаться в зависимости от применяемых льгот и дохода гражданина. Иногда налоговые льготы предоставляются в виде снижения суммы подлежащего уплате налога, а иногда в виде возмещения определенной части затрат, подлежащих учету при налогообложении.

Ознакомившись с различными видами налоговых льгот и условиями их применения, вы сможете сократить свои суммы налоговых платежей и эффективно использовать возможности, предоставляемые государством.

Оформление налоговой декларации и применение вычетов

В данном разделе рассматривается процедура правильного оформления налоговой декларации с учетом применения налоговых вычетов. У нас вы найдете подробные рекомендации и инструкции, как составить декларацию в соответствии с требованиями налогового законодательства.

В первую очередь вам необходимо собрать все необходимые документы и информацию, которая будет использоваться при составлении декларации. Обратите внимание на правила заполнения разделов, связанных с доходами, расходами, налоговыми вычетами и другими параметрами, которые могут влиять на вашу налоговую ситуацию.

При заполнении декларации необходимо учесть различные типы налоговых вычетов, например, связанные с образованием, медицинскими расходами, пенсионными взносами и т.д. Мы предоставляем подробные инструкции по каждому виду вычетов, а также советы по оптимальному использованию доступных возможностей для минимизации налоговой нагрузки.

- Шаг за шагом разбираемся, как правильно заполнить налоговую декларацию.

- Ознакомьтесь с основными требованиями к декларации и необходимыми документами.

- Изучите различные типы налоговых вычетов и их применение в декларации.

- Получите полезные советы по оптимизации налоговых платежей и правилам применения вычетов в вашем случае.

Уверены, что наш раздел поможет вам разобраться в сложностях, связанных с оформлением налоговой декларации и применением вычетов, и поможет вам сэкономить на налогах в рамках действующего законодательства.

Ошибки, на которые нужно обратить внимание при учете доходов и налоговых вычетов: как избежать неприятных ситуаций

В процессе учета доходов и налоговых вычетов существуют определенные ловушки, которые могут привести к серьезным проблемам в будущем. Знание этих ошибок и возможные способы их избежания позволят вам провести расчеты правильно и минимизировать возможные риски.

Какие вы можете получить вычеты в зависимости от своей жизненной ситуации?

В данном разделе рассмотрим различные вычеты, на которые вы можете рассчитывать в зависимости от своей ситуации. Каждый из нас находится в уникальной жизненной ситуации, и налоговая система предоставляет определенные вычеты, которые могут гарантировать нам сэкономить на общей сумме налоговых платежей. Какие конкретно вычеты вам доступны, зависит от вашего положения в обществе и финансового положения.

Давайте рассмотрим несколько типичных ситуаций, в которых вы можете иметь право на вычеты:

Вычеты для семейных пар: Если вы состоите в официальном браке или проживаете в гражданском браке, у вас может быть право на специальные вычеты, предназначенные для семей с детьми или без детей. Эти вычеты могут помочь уменьшить вашу налоговую нагрузку и освободить некоторую сумму денег для других нужд.

Вычеты для одиноких родителей: Если вы являетесь одиноким родителем, у вас могут быть права на специальные вычеты и льготы, предназначенные для облегчения вашей финансовой ситуации. Эти вычеты могут помочь вам справиться с расходами на воспитание детей и обеспечить их достойное будущее.

Вычеты для инвесторов и предпринимателей: Если вы являетесь активным инвестором или предпринимателем, у вас могут быть права на вычеты, связанные с инвестициями в определенные отрасли или сектора экономики. Эти вычеты могут стимулировать вашу инвестиционную активность и способствовать развитию экономики в целом.

Вычеты для студентов и обучающихся: Если вы являетесь студентом или обучающимся, у вас могут быть права на вычеты и льготы, связанные с образованием. Эти вычеты помогут вам снизить расходы на образование и создадут условия для получения качественного образования.

Это лишь некоторые примеры вычетов, которые вы можете получить в зависимости от вашей жизненной ситуации. Стоит отметить, что каждый вычет имеет свои условия и требования, поэтому рекомендуется обратиться к налоговому консультанту или ознакомиться с соответствующими законодательными актами, чтобы получить полную информацию о доступных вычетах и правилах их применения.

Вопрос-ответ

Что такое налоговый вычет и как он влияет на мой доход?

Налоговый вычет - это сумма, которую можно вычесть из своего дохода при расчете налоговой базы. Он позволяет снизить налогооблагаемую часть дохода и, следовательно, уменьшить сумму налогов, которые нужно платить государству. Это может привести к увеличению вашего чистого дохода, так как налоговый вычет уменьшает сумму налогов, которые вы должны заплатить.

Какие виды налоговых вычетов существуют?

Существует несколько видов налоговых вычетов, в зависимости от вашей ситуации. Один из наиболее распространенных видов вычетов - это вычеты на детей. Если вы являетесь родителем или опекуном ребенка, вы можете использовать этот вид вычета для уменьшения своей налоговой обязанности. Также существуют вычеты на образование, здравоохранение, пожертвования, ипотеку и другие.

Каким образом налоговый вычет может помочь мне с покупкой жилья?

Налоговый вычет на ипотеку может позволить вам сэкономить значительную сумму денег при покупке жилья. Данный вычет позволяет вычесть определенную сумму, уплаченную вами по ипотечному кредиту, из вашей налоговой базы. Благодаря этому вы можете снизить налоговую обязанность и таким образом увеличить ваш доступный доход.

Каковы условия для получения налогового вычета на детей?

Для получения налогового вычета на детей есть несколько условий. Во-первых, ребенок должен быть вашим собственным ребенком, приемным или опекаемым. Во-вторых, ребенок должен быть моложе 18 лет или являться студентом до 24 лет. Кроме того, существуют также ограничения на сумму налогового вычета на каждого ребенка. Убедитесь, что вы соответствуете всем требованиям, чтобы быть им рассмотренным.